РЫНКИ США: СИТУАЦИЯ ХУЖЕ, ЧЕМ В 2008 ГОДУ

Финансист и трейдер Антон Поляков — о более чем тревожной ситуации на фондовом рынке США

Финансист и трейдер Антон Поляков — о более чем тревожной ситуации на фондовом рынке США

«Если ФРС не будет выкупать долги, это приведёт экономику к жёсткой посадке — через банкротства компаний, физических лиц и как следствие — банков. Знаком будет ускоряющийся обвал рынка и тотальный margin call, который войдёт в историю»

Известный российский трейдер Антон Поляков, автор публичных торговых стратегий на сервисах Comon.ru от компании «Финам» и «Сигнал» от банка «Тинькофф», 23 сентября 2022 года в своём телеграм-канале poly invest опубликовал крайне любопытный текст, который мы с небольшими сокращениями рискнём предложить нашим читателям. Наблюдения и выводы Антона Полякова являются весьма ценным дополнением к интервью Александра Лосева, который недавно был размещён на Conspirology.org («Фатальная трансформация: старт дан»).

В самом начале своего поста Антон Поляков сообщает своим читателям и подписчикам своих стратегий о том, что он намерен временно выйти из позиций по акциям китайских компаний, торгующихся на фондовом рынке США. Но интересен не этот факт сам по себе, а то как трейдер объясняет своё решение.

Антон Поляков.

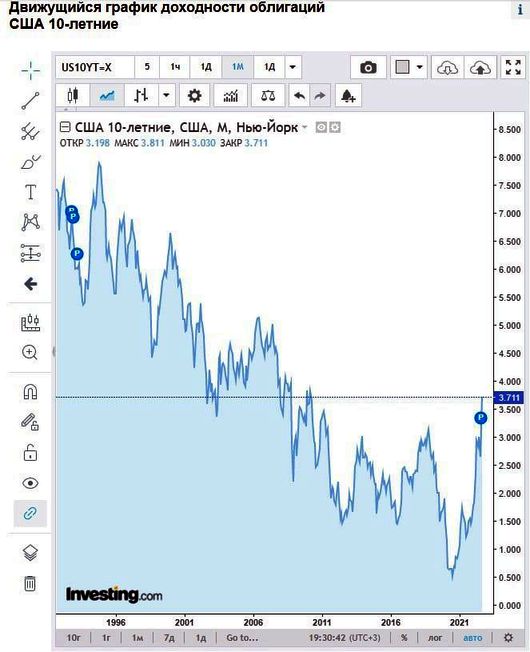

«Посыпались облигации США. При том, что Федеральная резервная система США их практически не продает. Это — кризисная ситуация в совокупности с инфляцией. [Власти США] полностью потеряли контроль над своей экономикой. Долговые бумаги США падают с [таким] ускорением, словно [они] — облигации дефолтных компаний. Мы критически быстро приближаемся к ставке [ФРС] в 4.5-5%.

Такая ставка ставит под угрозу устойчивость бизнеса, могут пойти банкротства как компаний, так и физических лиц по причине [последующего] роста ставки ипотеки и [в целом] удорожания жизни.

Тут уже контрзависимости вступили в силу: рост доходности — значит сильный доллар. [Но] сильный доллар заставляет другие Центробанки проводить интервенции: они сливают трежерис [государственные облигации США] с баланса и продают доллары. Но если они сливают трежерис, то доходность растет ещё больше и народ снова уходит в доллар.

Вывод, значит [и дальше ещё больше] будут больше сливать трежерис, тем более ФРС собирается и дальше ставки повышать. Страдают: трежерис, Казначейство США, ипотека в Штатах, экономика в целом. Ну, и акциям с такой [ставкой] расти невозможно, весь мир ощущает долларовый дефицит. Но инфляция имеет структурный характер, снизиться быстро не может, сырьё по-прежнему дорогое и уменьшить цену может только падение спроса. Следовательно, снова надо ставки повышать. Круг замыкается.

Главная проблема, что выхода из этой ситуации только два:

1) Либо ФРС США начинает выкупать все долговые бумаги с рынка, удерживая [таким образом] хотя бы текущую ставку, фактически заливает мир долларовой ликвидностью. Но в условиях инфляции это приведёт к гиперинфляции. Тогда взлетит в цене всё сырьё в мире. Они [руководство США и ФРС] спасут компании и экономику от глубокой рецессии, но [при этом] существенно обеднеет всё население.

2) Либо [ФРС США] не будет выкупать долги, [что приведёт] экономику к жёсткой посадке — через банкротства компаний, физических лиц и как следствие — банков […]. Знаком [отказа от выкупа госдолга] будет ускоряющийся обвал рынка и тотальный margin call, который войдёт в историю.

Проблема в долгах настолько критичная, что фактически любое действие — это кризис. Судя по риторике ФРС, они моделируют жёсткую посадку, но — без существенных обвалов в экономике. К сожалению, за последние два года веры к ним не много [...].»

Падение доходности государственных облигаций США: ситуация хуже, чем накануне финансового кризиса 2008 года…

Текст подготовил Игорь ОСОВИН.

Статьи по теме: